命题

2019.1-2020.12 整 24 个月

20w 现金

定投沪深 300

收益最大化

探索

标的 -> 005918 天弘沪深 300ETF 联接 C

1 、一次性投入全部金额

2 、平均定投

将 20w 平均到整个投资周期中,按

- 每月定投 -> 按 500 个交易日,每 20 个交易日定投 20w/25=8k

- 每周定投 -> 每 5 个交易日(总定投 100 次),每次定投 20w/100=2k

- 每日定投 -> 每个交易日(总定投 100 次),每次定投 20w/500=400

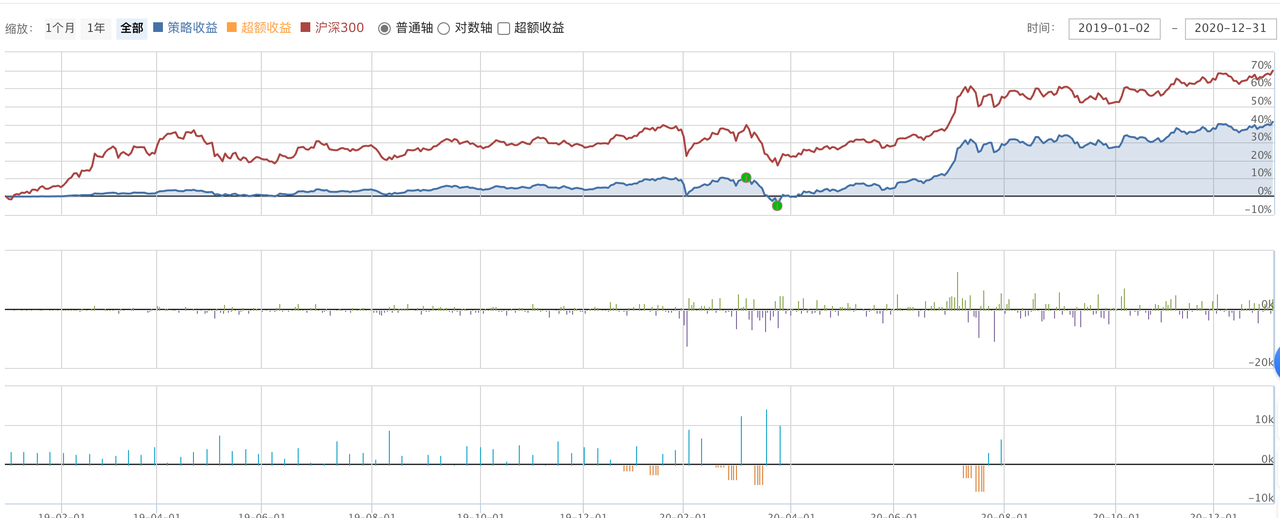

计算收益(ma20→ ma5 → ma1)

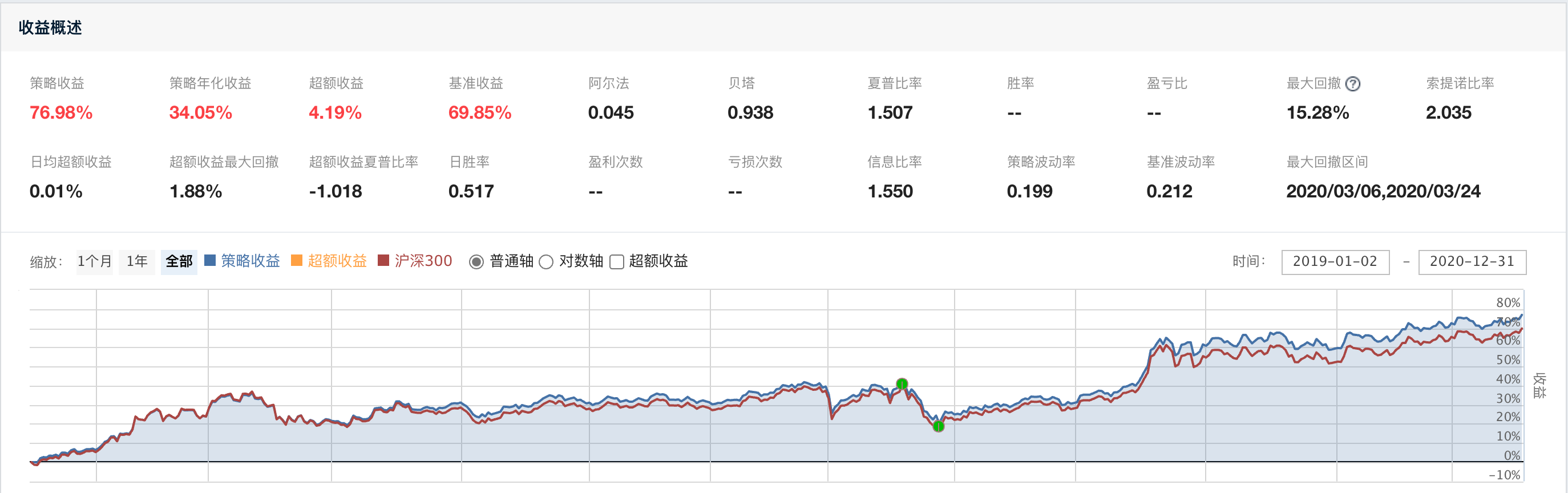

ma20

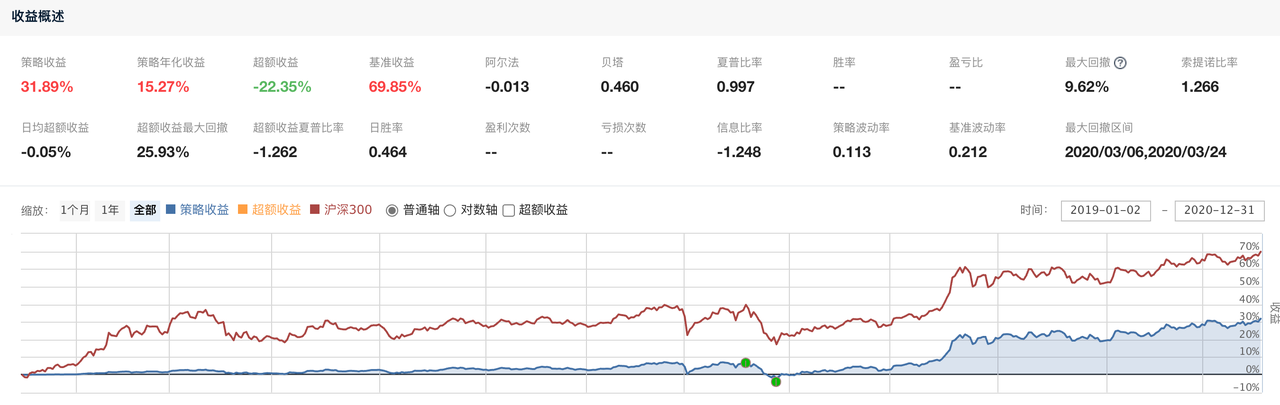

ma5

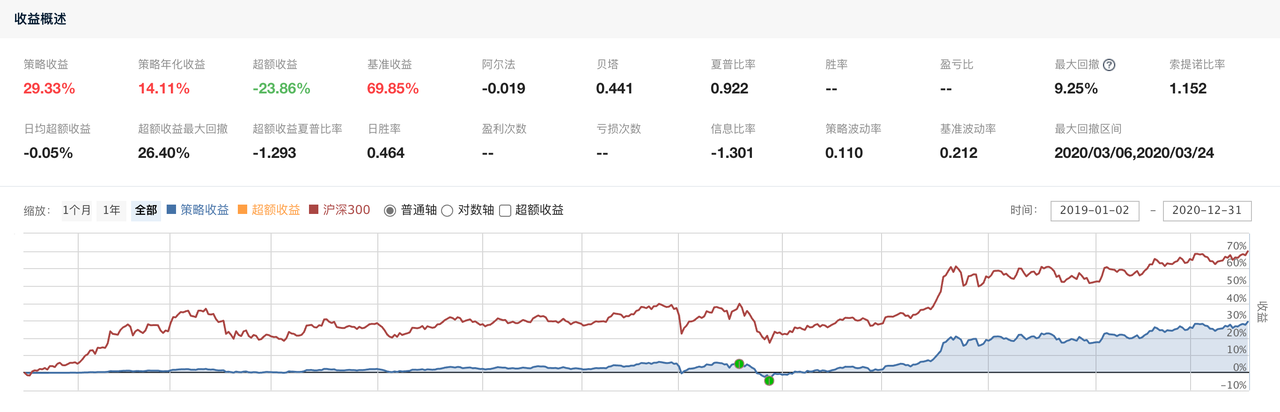

ma1

启示:

1.没有卖出策略的定投是远远不如一次投入的(资金利用率太低了,即使按照空闲资金 5%无风险年化算依然很亏)

2.定投周期对收益影响不是很大;可以看到无论收益率还是回撤还是 sharpe 都相差无几,依然都不如一次性投入

夏普比率越高,说明在承担一定风险的情况下,所获得的超额回报越高。反之,如果夏普比率很小甚至为负,说明承担一定的风险所获的超额回报很小或者没有超额回报。

所以接下来定投的重点在于:

- 快速建立头寸,提高资金利用率

- 卖出策略

3 、预期收益法止盈法+ma5 定投

预期收益达到 20%时全部卖出重新开始定投

先后视镜看一下一次性投入 2 年收益 76%;如果以 20%为阈值:

(1.2)^n = 1.76 -> n=3

也就是按照 20%止盈我们会遇到大约三次到达阈值的时机,那么我们 20w 每次投入周期定为 24/3=8 个月 -> 每个周期大概会定投 30 次 -> 每次定投 6.6k

问题:

- 在刚开始没有迅速建立头寸

- 很早就满仓状态但是又没触发止盈

- 止盈后头寸无法建立,以至于最后一波涨幅无法赶上

设想改进一下:

- 刚开始迅速建立 25%的头寸

-

止盈后再迅速建立 25%头寸

- 仓位在 50%以下不止盈

- 仓位在 80%以下 15%止盈点

- 仓位在 80-100 止盈点设置为 10%

4 、平均价值定投法

平均价值定投 → 价值平均策略

- 500 个交易日 -> 100 个定投节点

- 005918 自 2018-04-24 以来增长 46%,有

(1+p)^3=1.46 → p=14%

那么我们 2019.1 投入,预计年化 15%的情况下,2 年后的 2020.12 净值应该是 1.32

20w → 26.5w

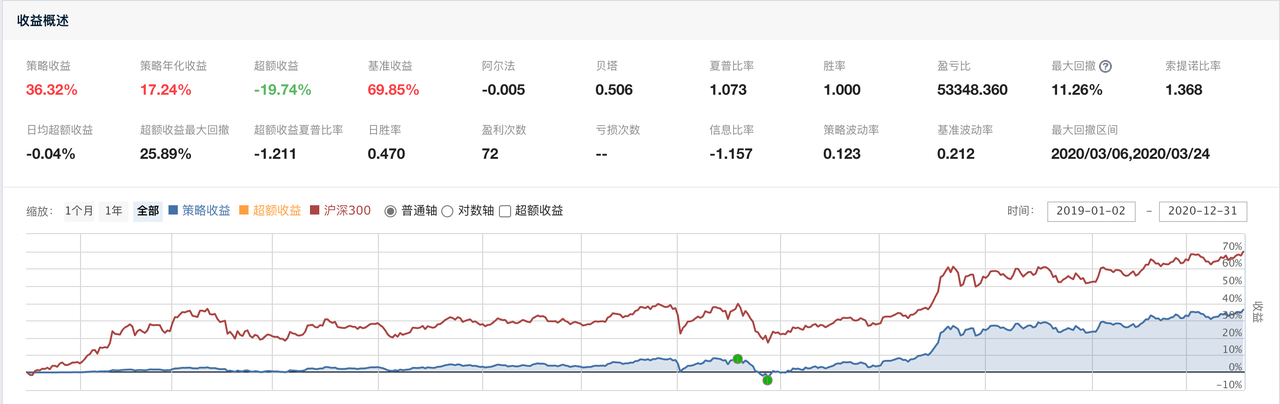

那么价值平均的话,我们一个定投节点应该增长 2650 元价值,那么我们先按照最朴素的策略回测一下:

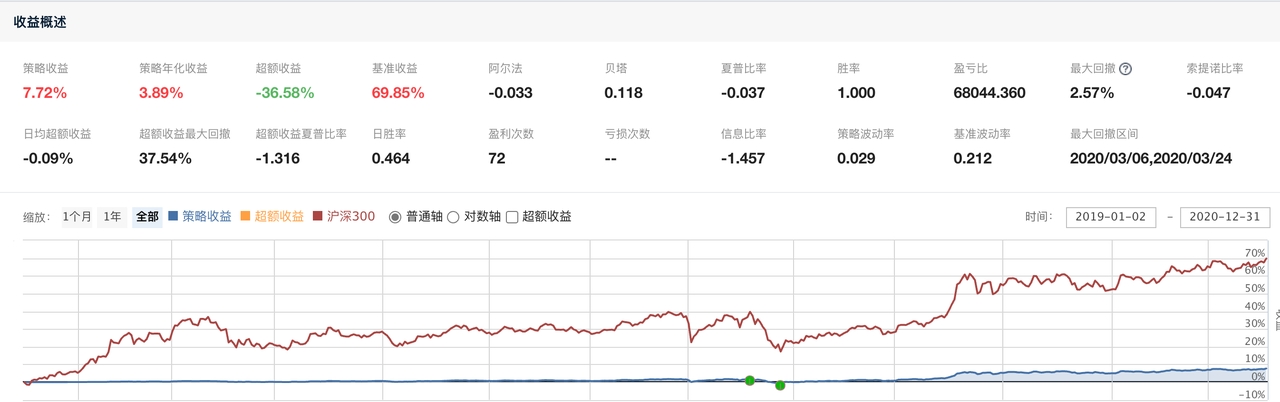

可以看到:

- 策略的年化 17%,略高于我们的定投设置的 15%的目标

- 由于这两年基金牛市,所以依然没法跑赢一次性买入的策略

为防止钝化,加上一个年化 8%的通膨系数

1.08 = (1+p)^50 → 0.15%每个定投周期的通货膨胀系数

可以看到通膨系数的引入可以提高绝对收益率,并且夏普值也会提高

下面我们后视镜一把看看是否能使用平均价值策略在牛市中战胜一次买入策略

- 已知两年收益率为 69% → 年化 30%

- 20w 两年后总价值应该在 33.8w -> 每月价值+3380 元

定额太高以至于后期定投没钱失效了

如果我们不考虑资金利用率呢

一次性买入 69%的收益,20w -> 33.8w 赚了 13.8w

我们放宽定投总额看一下

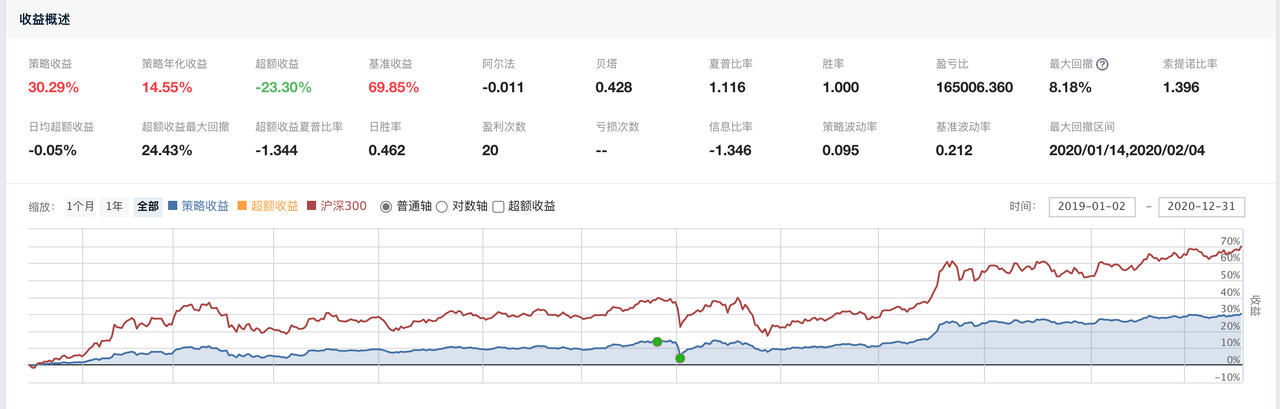

从图中我们可以看出来:

- 定投的最大敌人是资金利用率(所以提倡白领将每月一部分现金流定投而不是直接将大量资金定投)

- 120w*7.72% = 9.2w 依然没有战胜一次性投入

- 最多一次买入 1.4w ,是一般定投(3.3k)的 4 倍

- 针对 20w 折合收益率 46%

5 、自我构建定投策略

我希望我的策略:

- 任何时候都不要空仓(打雷下雨也要在场)

- 在不同仓位的时候有不同的定投尺度&止盈策略

- 考虑到定投的

钝化作用

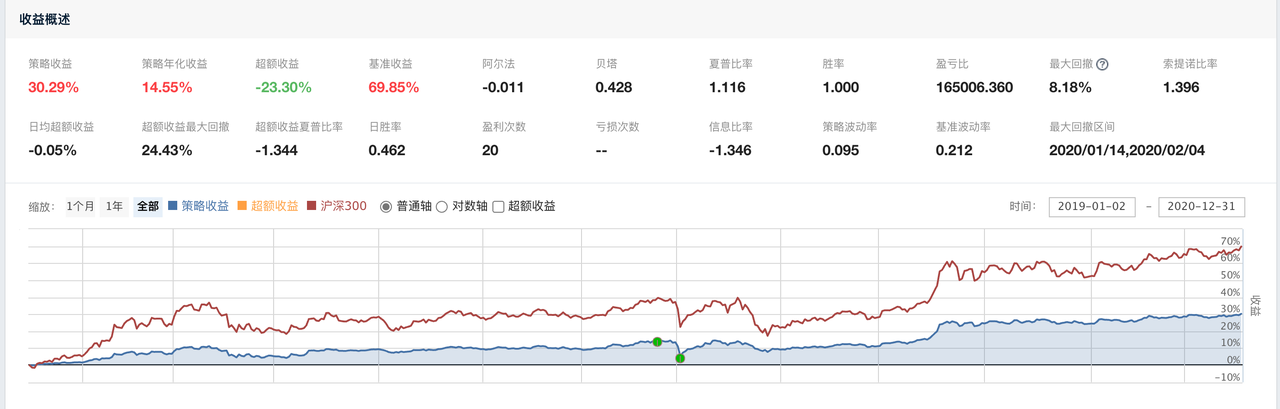

还是 500 个交易日,100 个定投节点,通膨系数定为一年 10%(基本匹配 M2 增速),我们能忍受的最长不带止盈时长是 50 个节点

25%作为底仓 = 5w

75%作为定投资金 = 15w

如果平均定投,每次投入 3000 ;考虑到钝化,我们每次投入的成本 /持仓价值=1/30

那么首次定投=1600

-

仓位

- 25%-50% 不止盈

- 50%-80% 15%止盈点

- 80%-100% 10%止盈

- 最大回撤控制很好

- sharpe 比定投要好

-

尝试

- 减少最短清仓周期->20

- 不要每天都查看止盈 -> 很容易在上涨开始就卖出了

-

另一种卖出方式:

- 到达目标盈利率触发 flag

- 只要从最高点回撤 5%触发止盈

这块的回测图丢了,说一下结论:

最高点回撤卖出策略是一个很有效的策略,推测这也是因为中国股市多暴涨阴跌,所以目标收益率卖出策略容易在上涨的前段部分直接卖飞损失 alpha

不过,依然无法挑战牛市一次性买入策略(不过谁能知道啥时候牛市那还定投个毛线)

1

GG668v26Fd55CP5W 2021-07-06 16:27:50 +08:00 via iPhone

深度好文、很有操作性。

|

2

keepeye 2021-07-06 16:37:31 +08:00

mark 正打算拿几十万出来定投,希望能战胜通胀

|

3

acidsweet OP @keepeye 几十万不太建议定投,资金利用率太低了,不过如果对亏损比较厌恶的话,的确可以定投,回撤会比较小,而且现在场外定投很多 app 已经做的挺好的了,也方便

|

4

watermelon92 2021-07-06 16:41:35 +08:00

这是在聚宽回测吗?

|

5

acidsweet OP @watermelon92 嗯,是的

|

7

acidsweet OP @keepeye 只是建议的话:货基+定投

例如在支付宝里将钱存入余额宝,设置好按周智慧定投沪深 300 增强+上证 500 增强+创业板 50(1:1:1); 每期金额可以按照除 100 或者除 150 每只基金持仓收益到 15%就止盈卖出,重新开始定投 |

8

iyaozhen 2021-07-06 16:59:19 +08:00

其实主要是没有一大笔钱,只能每个月工资定投。

不过话又说回来,像 2 楼那样有一大笔钱,怎么投入呢 |

9

acidsweet OP @iyaozhen 是的,定投最适合还是我这种没啥积蓄但是每月有稳定现金流的打工仔;

如果有一定积蓄了,这个就对投资的要求变高了,这个不太好回答。 我的话;目前手头的钱主要是门票股+红利类 etf+可转债轮动; |

10

EPr2hh6LADQWqRVH 2021-07-06 17:14:03 +08:00

2018 年你敢发这个文章吗

|

11

prondtoo 2021-07-06 17:21:25 +08:00

你这个 5 年的数据都不到,一个牛熊周期都没有,得出来的结论没有任何参考价值啊。

为何选在 2019 年 1 月开始? 麻烦试下从 2018 年 1 月到 2020 年 1 月,这 24 个月,对比看看一次投入和定投的差异如何。 |

12

id4alex 2021-07-06 17:37:00 +08:00

期待实盘

|

13

imicksoft 2021-07-06 17:40:06 +08:00

支付宝的慧定投有坑,定投证券指数基金,有连续几周没有扣钱,说是不低估没扣钱,干!

|

14

chnhyg 2021-07-06 17:44:12 +08:00

看得出来是专业玩家,我也正在研究这块,分析过程给了我一点启发,感谢。

|

15

acidsweet OP @prondtoo 回测周期的选择本身就是主观的,而且本身也是为了得出定投中的一些 insight ;

另外,麻烦是真麻烦;你有兴趣自己去回测吧 |

16

acidsweet OP @imicksoft 这个的确很傻逼,可以看一下蛋卷的聪明定投,它是基于平均价值策略实现的,然后选的时候可以选"下跌多买,上涨定额"来保证在趋势来的时候不要踏空;因为本身你如果采用了其他止盈策略,就没必要采用平均价值的止盈策略了

|

19

acidsweet OP @avastms 没理解,年份和定投有什么关系?既然是定投,那么就表示放弃了择时,大熊的时候定投的收益是负的,但是相对一次性买入在回撤上一定是有优势的,还有可能有相对超额收益。

所以你想表达什么?键盘侠? |

20

TypeError 2021-07-06 18:03:09 +08:00

我现在是每月投一点,

最后悔去年三四月没有多买点,当时 qdii 基金全限购了,a 股基金也不太熟悉买少了 |

21

prondtoo 2021-07-06 18:06:12 +08:00

@acidsweet

我直接用基金计算器算吧,用你这个基金,但是成立时间是 2018 年 4 月 24 日,我就用这天来算,往后两年到 2020 年 4 月 24 日。 要是在成立当天一次性投入 20W,那么收入如下图,折合期间收益率 2.82%  如果改为按月投,每月 8K,那么收入如下图,折合期间收益率约为 6%  如果改为按周投,每周 2K,那么收入如下图,折合期间收益率约为 5.5%  挺有意思的 |

23

acidsweet OP @prondtoo 没理解哪有意思了;你重新看一下文章中的结论:

1. 牛市中定投由于资金利用率问题跑不赢一次性投入 2. 定投周期按照日周月,长期看差异不大(你这里是 6% VS 5.5%) 3. 没有止盈策略的定投收益率不高,我使用「平均价值定投」没改参数直接套到 20180424-20200424 上:  可以看到在遭遇熊市时跑赢一次性买入策略,并且有稳定超额收益,回撤也更小;也比直接定投不止盈要收益要高 ----------- 我并非在分享策略,而是在分享一些 insight 。 所以你的观点是什么? |

24

acidsweet OP 上面「平均定投」的图贴错了;修正一下:

|

25

aaaaaaaaa 2021-07-06 18:37:41 +08:00 via iPhone

请问你这是什么工具截的图

|

26

FightPig 2021-07-06 18:41:15 +08:00

名词太专业,都看不懂,我去年买的那个招行医疗,现在还在亏的,,,

|

27

EPr2hh6LADQWqRVH 2021-07-06 18:58:04 +08:00

|

28

PbCopy111 2021-07-06 19:11:49 +08:00

说实话,几万块钱我觉得就别搞定投了,定投到最后能有多少收入?

这种钱就应该博一下收益,翻倍以后再说,还要定期博一下收益,我一直觉得定投这玩意是基金公司做的广告。。。 |

29

mmrx 2021-07-06 19:33:38 +08:00 via Android

很有价值。感谢分享

|

30

eason1874 2021-07-06 19:38:33 +08:00

@FightPig #26 你买的是招商国证生物医药指数吗?我下午在讨论区看到有人说持有半年亏 5%,给我整笑了,这基近六月+10%,近一年+17%,这能亏 5%也是本事

|

32

acidsweet OP @PbCopy111 哈哈,这点我不是很同意哈;投资和德州扑克一样关键不是买什么不买什么,而是有自己的策略:

长期看,你永远无法赚自己认知以外的一分钱;无论你手头是一个亿还是一百块。 任何-EV 的博弈,即使赔率再高也别参与(比如福彩) |

33

acidsweet OP @avastms 关键我也没给出结论说哪个策略是全天候全能的啊;

比如我上面就按照你的时间段重新回溯了平均价值策略,也发现了一些结论:遭遇熊市时能跑赢一次性买入,而且对比普通定投也有超额收益; 请问有什么问题么?请问我给出的论断如果有问题,麻烦你先行证伪好么? |

34

PbCopy111 2021-07-06 21:32:15 +08:00 怎么说呢,你永远无法赚自己认知以外的一分钱这句话我觉得就是鸡汤文。因为没有定义什么叫认知,你就想吧,这不就是那些专业人士忽悠别人跟着自己走最爱说的话么。比如我就定投招商银行了,因为离我家近,楼下就有,环境好。你猜会怎么样?你猜,你猜。。你肯定猜不到,10 年,230%,算上分红。这就是我家邻居大妈在门口闲的没事的时候跟我聊的。

然后再说手里有一亿的人怎么玩,他可能是干工地的,干承包的,干什么乱七八糟的,最后都是走向房地产或者金融。。你觉得他上过学么,你觉得他有空去实践操作么?没有。。他只要找好给自己服务的人就好了。要啥认知?认知就是跳出现在的鸡汤,调动资源力量,这个例子就是我家楼上那个没事就换换车的大哥的心得。你觉得大哥吹呢是么?我就是给他管那一丢丢金融业务的人。。。 |

35

Skifary 2021-07-06 21:53:53 +08:00

实践,复盘,总结。

|

36

techphoebe 2021-07-06 22:59:30 +08:00 via iPhone

把上证 50,创业板基金都加进去,顺便做个轮动估计效果更好

|

37

jmc891205 2021-07-07 08:22:53 +08:00

2019.1-2020.12 沪深 300 是单边上涨的

用这段时间做的回测并不能普适性地适合任何市场环境 |

38

h4de5 2021-07-08 16:27:37 +08:00

建议楼上定投的小伙伴可以添加一点数字货币的定投仓位。绝对能跑赢大部分基金股票。

|

39

shilianmlxg 2021-07-15 13:54:04 +08:00

@h4de5 请问下大佬 怎么买数字货币呢 我看到 huobi 上面全是杠杆啊

|

40

h4de5 2021-07-15 14:08:57 +08:00

@shilianmlxg 买现货然后提现到钱包里面拿 3 年。

|

41

1044523901 2021-07-18 17:30:51 +08:00

去股市实操下

|